导语: 2015年4月至今,奥迪的“以价换量”未能遏制其在华销量增速的下滑,宝马、奔驰与奥迪之间销量的差距逐步缩小甚至反超,中国豪华车市场的态势正在改变。比销量下滑更值得担心的,是奥迪在单车成交均价和用户口碑上的变化。

6月12日,欧宝CEO倪凯铭即将辞职并重返大众集团接替奥迪CEO施泰德的消息,让刚刚尘埃落定的“上汽奥迪”项目再次成为业内关注的热点,业内猜测倪凯铭的重返也许会让“上汽奥迪”项目再生变数。

从去年11月上汽集团发布与奥迪的合作声明开始,为期200天的四方角力,最终以奥迪股份、一汽集团、一汽-大众和CADA奥迪经销商联合会在2017年5月19日共同签署 “四方协议”告一段落。在这场四方博弈中,谁输谁赢尚难定论,但从2017年1-4月在华销量数据看,奥迪因此受到的影响显而易见。

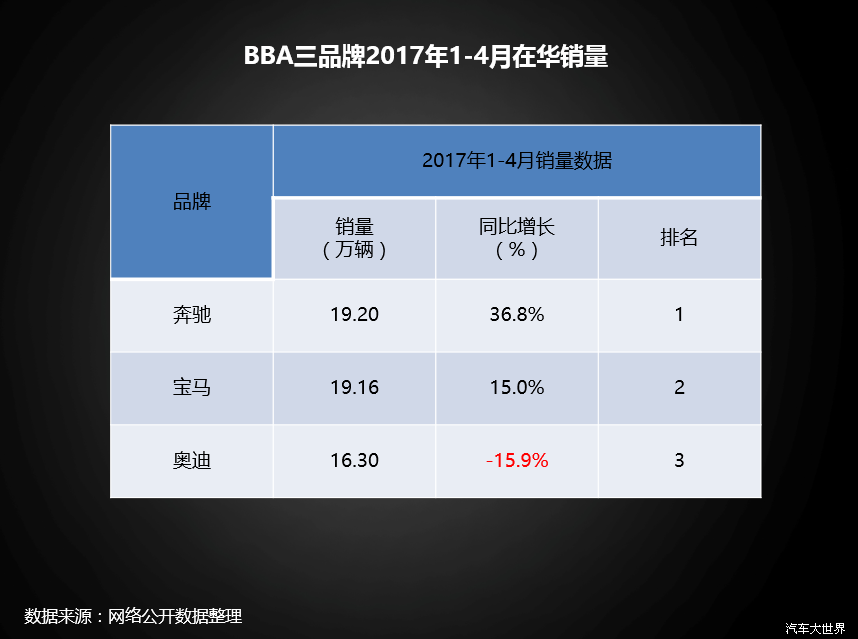

2017年1-4月,奥迪在华累计销量仅为16.30万辆,同比下降15.9%,从而奥迪也丢失了保持29年的豪华品牌在华销量第一的宝座。相比奥迪的下滑,奔驰和宝马同比增长明显,其中奔驰同比增长高达36.8%,跃居豪华品牌在华销量榜首。

主力市场销量下滑明显

中国已成为多个豪华品牌最重要的汽车消费市场,2016年11月14日,奥迪与上汽大众达成合作时就曾表示,“中国是奥迪最大的单一市场,奥迪始终在对在中国的新业务机会进行评估”。

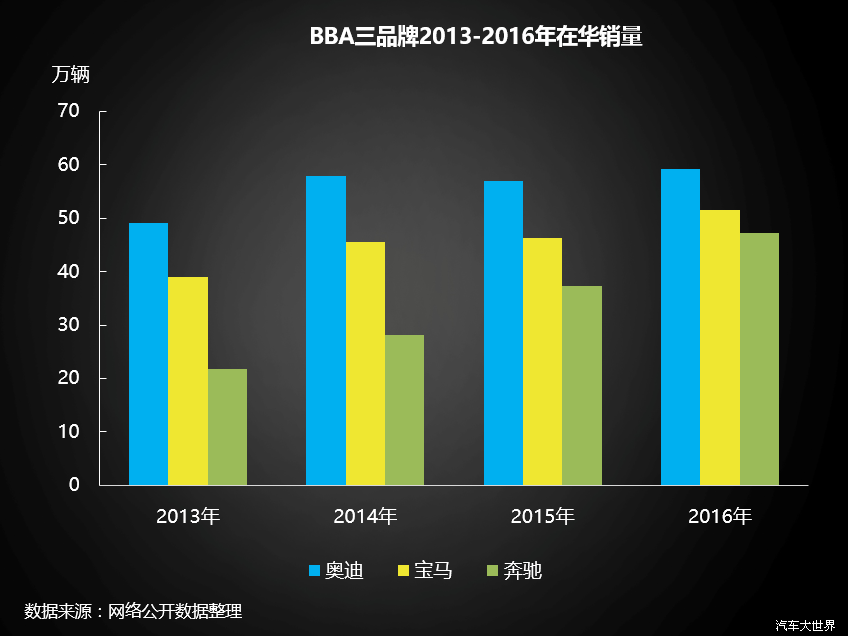

“上汽奥迪”项目显然是奥迪认为的在华新业务机会之一,通过2013年-2016年奥迪在华销量数据分析可知,在看到了近3年来豪华品牌竞争日趋激烈,奥迪也在未雨绸缪。

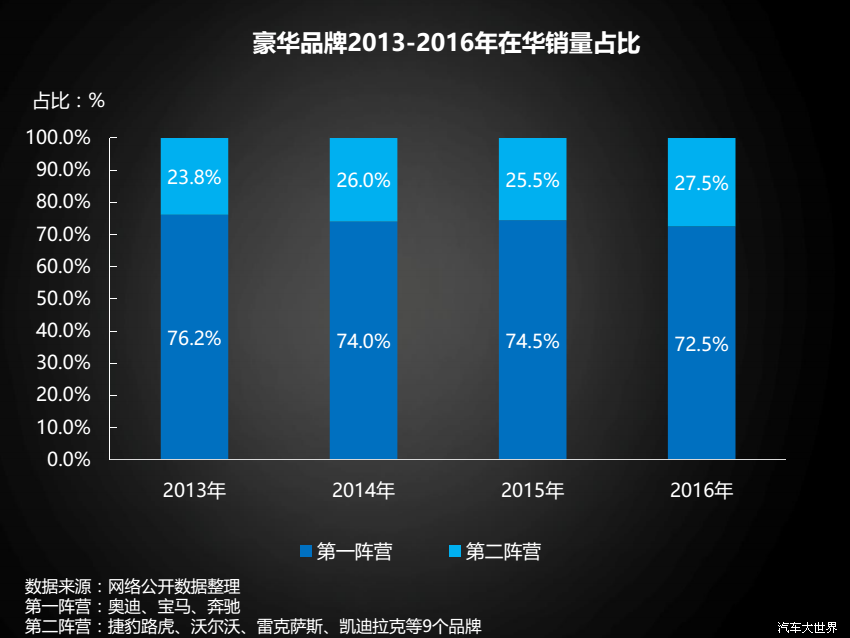

根据销量等级,在华销售的豪华品牌分为两个阵营,第一阵营是一直保持高销量的奥迪、宝马、奔驰(以下简称“BBA”),第二阵营则是新晋的捷豹路虎、沃尔沃、雷克萨斯等9个品牌。

随着中国消费者对于豪华品牌汽车消费、品牌认知趋于理性,并且购买选择更加多样化,第二阵营的市场占有率上升趋势明显,销量占比已由2013年的23.8%上升至2016年的27.5%,今年一季度第二阵营销售占比约28.0%,第二阵营豪华品牌销量的不断增长已经威胁到了BBA的市场份额。

除了第二阵营的突飞猛进,第一阵营的BBA内部也是竞争白日化。奥迪虽然常年保持销量冠军宝座,但因产品、设计、技术取向等问题,作为第一个在中国合资生产的豪华品牌,其“先入为主”的优势已经逐渐减弱,奥迪与宝马、奔驰之间的销量差距逐年缩减。

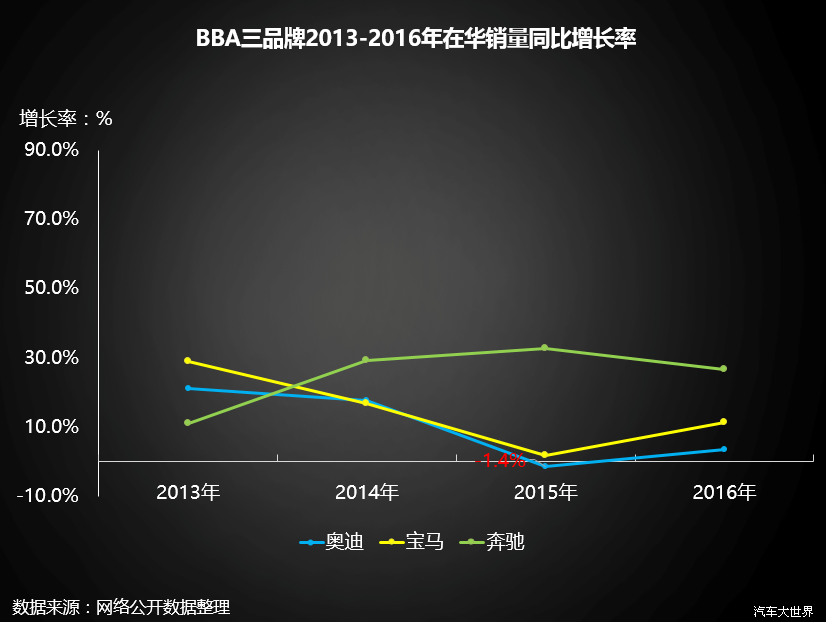

相比销量,增长速度的变化更加明显。2013年后,奥迪同比增长趋势下行,2015年同比增长甚至达到-1.4%。虽然宝马增长趋势与奥迪走势相似,但在2016年其回升明显。而一直位居豪华品牌第三位的奔驰,自2013年后销量增长趋势上扬明显,2014年-2016年一直保持30%以上的同比增长速度。

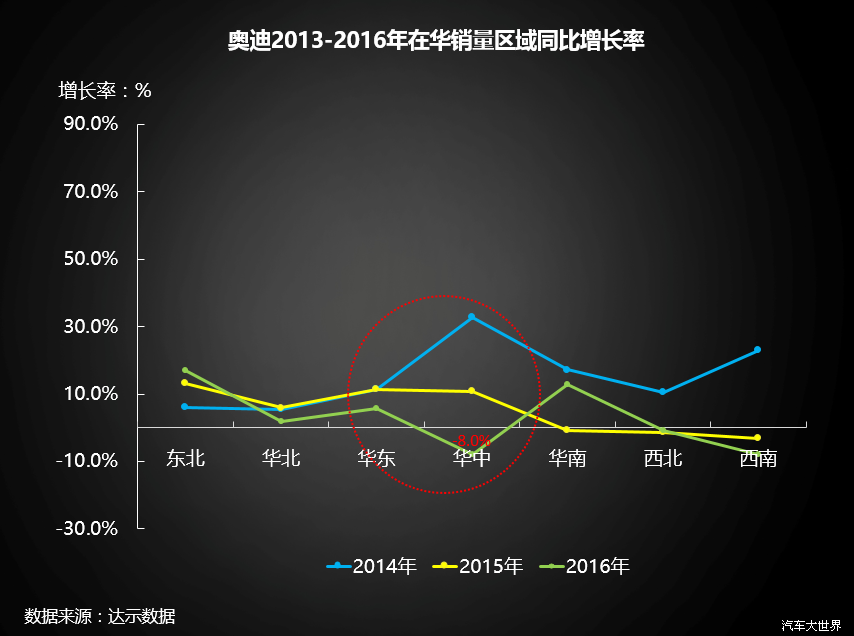

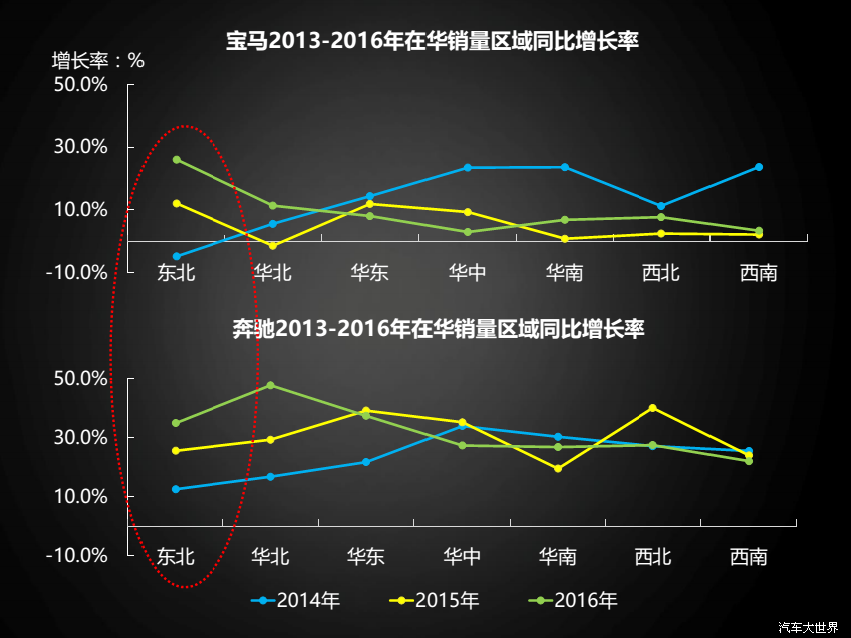

分区域看,奥迪“大本营”东北地区近三年增长乏力,增速明显放缓。华北地区,奥迪2016年销量同比增速下滑明显已不足2%。而拥有众多汽车消费大省的华东、华中地区,奥迪在2016年也出现了明显下滑,其中华中地区同比下降8%。

相反,宝马和奔驰在东北地区颇有后来者居上的势头,二者连续3年保持高增长。奔驰在华北地区也呈现较好势头,3年持续增长。但在华东和华中地区,宝马和奔驰与奥迪一样出现下滑。

根据2016年底尼尔森发布的《中国汽车消费趋势》报告,未来汽车消费升级趋势明显,二次购车的高消费城市群主要集中在华东、华中和华南地区。一方面是与奔驰和宝马的竞争加剧,另一方面是在东北、华北等主力市场全面落后,奥迪启动与上汽的合作项目,或许是想抢占华东、华中等潜力市场。

品牌溢价低豪华形象受质疑

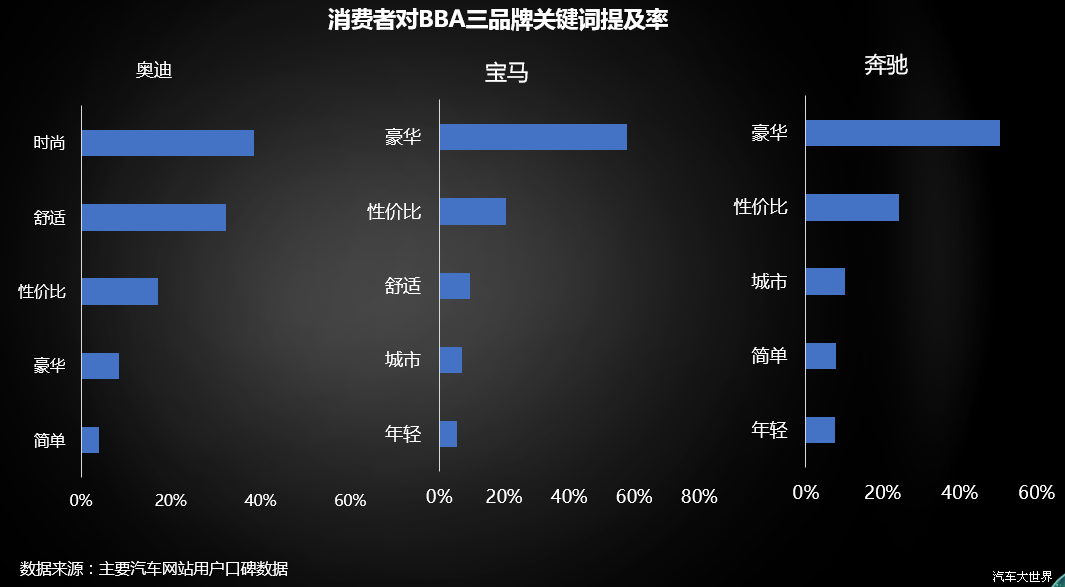

作为大众集团旗下豪华品牌,奥迪在“平台化”产品开发战略下,多个车型都与大众品牌旗下产品同平台,并同时使用大众EA888和EA113系列发动机。加之设计语言的同质化,国内部分消费者心中,奥迪=“精装大众”的认知直接影响销量。

从全网主要汽车网站已购用户对BBA关键词提及率可以看出,用户对独立品牌和研发的宝马、奔驰,提及最多的关键词就是豪华,而对奥迪品牌,用户对豪华一词的提及率仅排名第四。

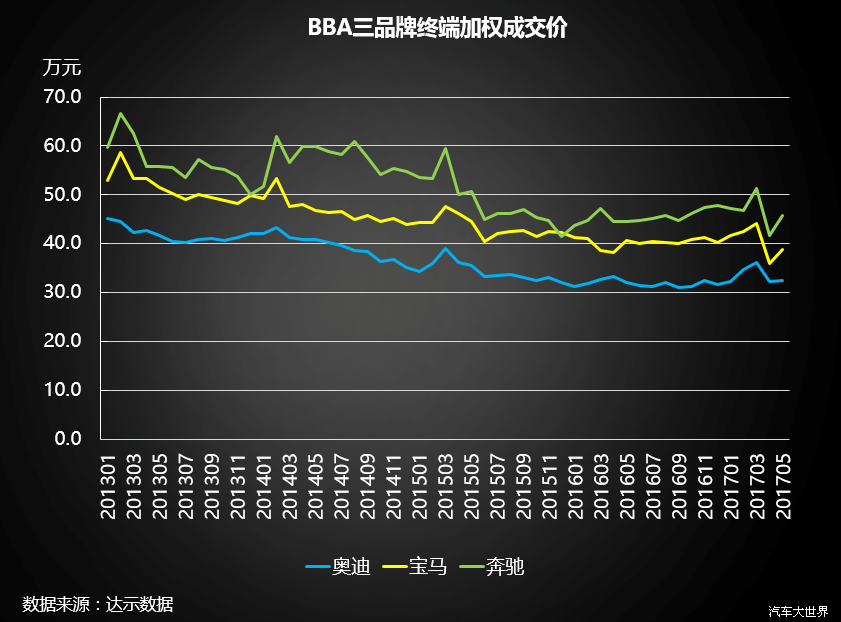

从终端加权成交价也可以看出,奥迪终端成交均价一直是低于宝马和奔驰且呈现下滑趋势,自2014年4月后一直低于40万接近30万,宝马和奔驰基本保持在40万以上。

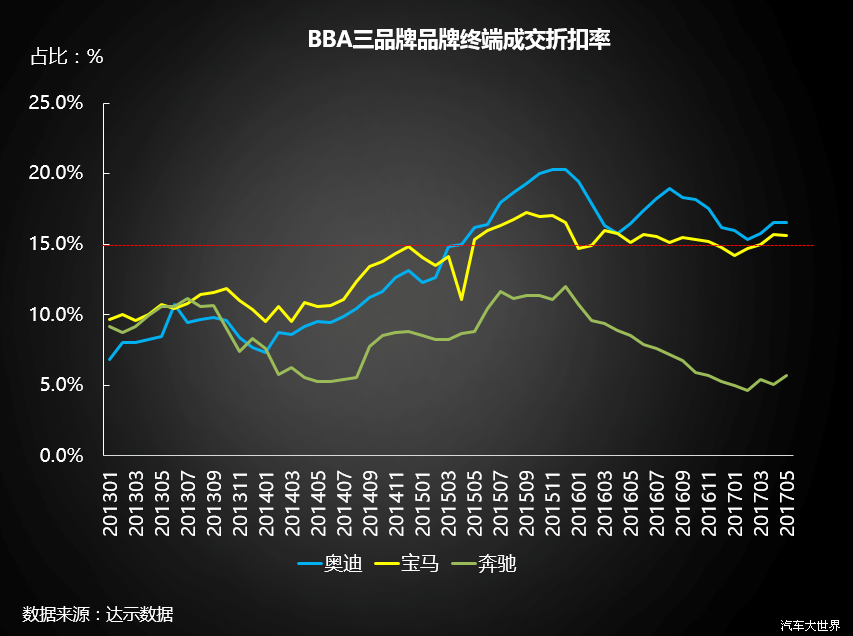

较低的终端成交价,主要原因是奥迪终端成交折扣率高居不下,从2015年4月开始,奥迪终端成交折扣率一直高于15%,2015年年末更高达20%,但这也未能阻止奥迪2015年销量出现负增长,2016年-2017年奥迪终端成交折扣率依然维持在15%以上。

而宝马面对2015-2016年乘用车市场的缓慢增长,其终端折扣率维持在15%上下浮动,同比奥迪相对较低。奔驰则与二者不同,其终端折扣率一直呈下降趋势维持在10%以下。

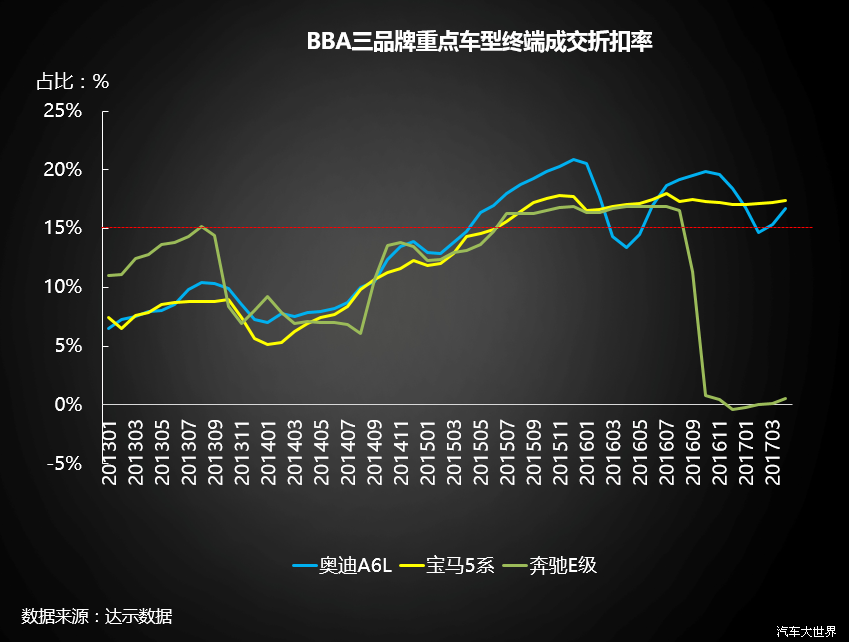

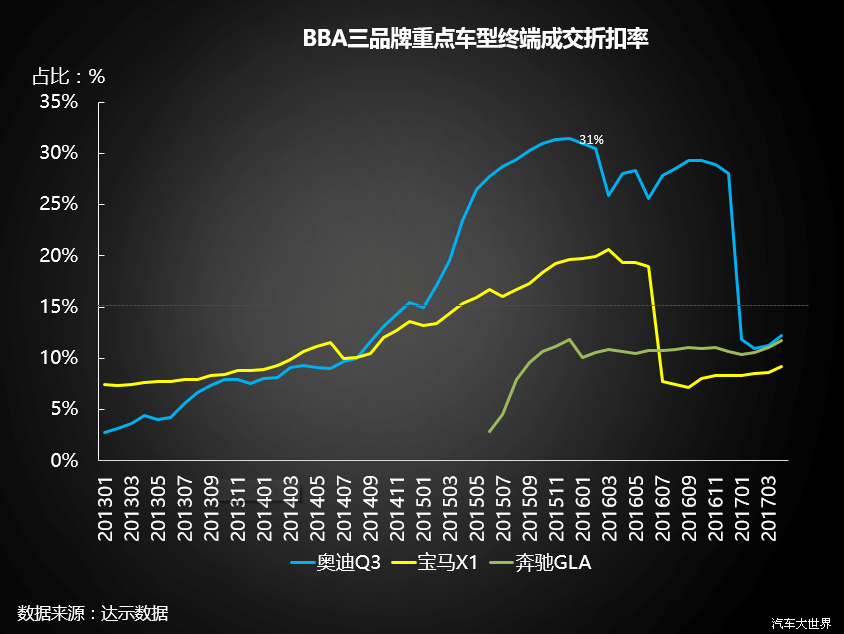

作为奥迪在华最畅销的主力车型奥迪A4L、奥迪A6L和奥迪Q3终端成交折扣率与竞品相比也是居高不下,特别是奥迪A6L和奥迪Q3的折扣率最高分别达到20%和30%以上。

以上数据可以看出,奥迪终端折扣率开始走高是从2015年4月开始,2015年一季度中国乘用车市场销量增速明显放缓仅为3.3%,与此同时奥迪同比增长也下滑至7.1%,这让奥迪意识到潜在危机。此后,奥迪在终端就开始实行了“以价换量”,但也未能遏制其在华销量增速的下滑,以及宝马、奔驰与奥迪之间销量差距的缩小,而终端折扣率高居不下的结果就是用户对奥迪这一豪华品牌形象的质疑。

相比奔驰和宝马,奥迪目前在售的这代产品,显然竞争力不足,加之在此前豪华车市场“红利期”优势过于明显,却未能及时针对市场消费趋势变化做出应对和变革,目前奥迪品牌无论在销量还是成交价、利润方面的颓势,难以短期内得到扭转。

与上汽的合资项目,被看作是奥迪突破困境的举措,但面对此前国内合作伙伴的反对,以及未来三方公司的不确定性,一个新的合资项目是否能改变现状,仍需时间验证。

数据解读:奥迪在华下降的不止是销量

来源:汽车大世界网 |

评论